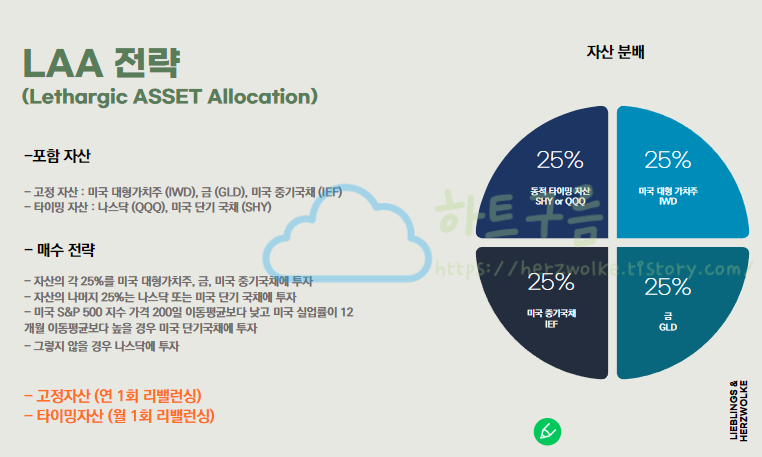

LAA는 Lethargic Asset Allocation의 약자인데, 풀이하자면 무기력한, 게으른(Lethargic) 자산 배분이라는 뜻이다. LAA 전략은 영구 포트폴리오(Permanent Portfolio)를 업그레이드시킨 전략입니다.

LAA 전략은 자산의 75%를 주식, 채권, 금에 각각 25%씩 나눠 배분하며, 전체 자산의 남은 25%는 조건에 따라 미국 단기국채 또는 나스닥에 투자하는 전략입니다.

바우터 켈러는 여러 가지의 동적 자산을 개발에 큰 기여를 한 인물 중 한 명이라고 볼 수 있습니다. 켈러씨는 IT 컨설팅 회사를 차려 큰돈을 벌어서, 전문 컨설팅 업체에 돈을 맡겼지만, 저조한 수익률을 보여 바우터 켈러씨는 직접투자를 하게 되었습니다. 환갑의 나이로 본격적으로 투자를 시작한 켈러씨는 2012년부터 논문을 쓰기 시작하였으며, 현재까지 매년 꾸준히 논물을 발표하고 계십니다. 하지만 요새는 동통 연락이 없으신 켈러씨...

우리의 켈러씨는 VAA, DAA, LAA, PAA, 등 여러 가지 동적 자산을 개발하였으며, 이 전략들은 퀀트 투자 동적 자산 배분에 빠질 수 없는 전략이 되었습니다.

| 비중 | 내용 | ETF | 특징 |

| 25% | 미국 전체 주식 | VTI | 경제가 좋을때 수익 ▲ |

| 25% | 단기 국채(현금) | SHY | 불황기에 수익 보호 |

| 25% | 금 | GLD,IAU | 인플레이션기에 수익 보호 |

| 25% | 미국 장기 국채 | TLT | 디플레이션기에 수익 ▲ |

| 비중 | 내용 | ETF | 특징 |

| 25% | 미국 대형 가치주 | IWD | 경제가 좋을 때 수익 ▲ |

| 25% | 금 | GLD | 인플레이션기 수익 보호 |

| 25% | 미국 중기 국채 | IEF | 불황기에 수익 보호 |

| 25% | 타이밍 자산 | SHY or QQQ | 불황기에 수익 보호 or 호황기에 수익 ▲ |

| 포트폴리오 | 초기자산 (USD) |

최종자산 (USD) |

연복리 수익률(%) | 표준편차 (%) | MDD (%) | 샤프지수 |

| LAA | 10,000 | 2,089,370 | 10.9% | 9.4% | -15.2% | 0.66 |

| 영구포트폴리오 | 10,000 | 762,322 | 8.8% | 7.2% | -12.7% | 0.57 |

※ 샤프지수란..?

샤프지수란, 위험자산에 투자함으로써 얻은 초과수익의 정도를 나타내는 지표

1이라는 위험을 부담하는 대신 얻은 대가, 즉 초과 수익이 얼마인가를 측정하는 지표이다. 따라서 샤프지수가 높을수록 투자성과가 성공적이라고 할 수 있다.

네이버 지식백과 출처

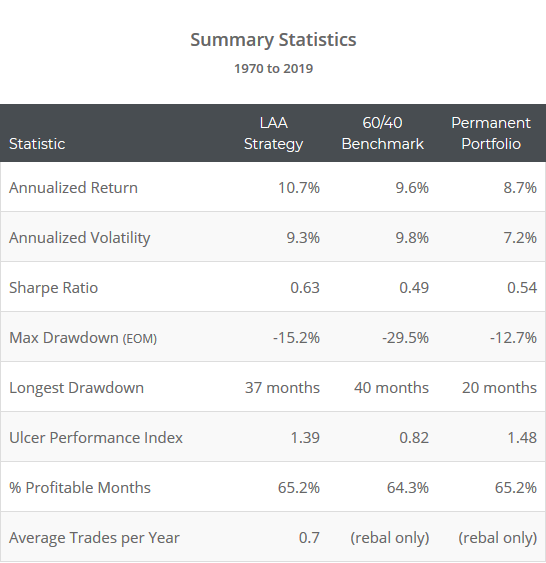

LAA 전략은 연평균 10.9%의 수익률을 보여주고 있으며, 영구 포트폴리오 경우 8.8%의 연평균 수익률을 보여주고 있습니다. 하지만 MDD의 경우 LAA전략이 조금 더 높은 걸 알 수 있습니다.

영구 포트폴리오보다 더 공격적인 투자이니, 수익률은 좋은 방면 MDD는 조금 높다는 걸 알 수 있습니다.

LAA 전략은 주식과 금, 채권으로 포트폴리오를 구성하는 것은 영구 포트폴리오와 동일하지만, 25% 자산을 타이밍 자산 즉, 동적 자산으로 유입하면서 경제 상황에 맞게 수익률을 극대화시킬 수 있는 방법입니다. 경제가 좋을 때는 나스닥(QQQ)을 보유하여, 수익률을 극대화할 수 있으며, 경제가 좋지 않을 때는 단기 채권(SHY)을 보유하여, 수익 보호를 하는 전략입니다.

그렇다면, 여기서 경제상황이 좋을 때와 나쁠 때 이걸 어떻게 구분하는가?라는 의문이 생길 것입니다.

저희 켈러씨는 미국 실업률과 주식 시장을 모두 고려하는 추세 추종 지표인 GTT(Growth-Trend Timing)-UE Rate를 활용합니다.

| 전월 실업률 > 12개월 이동 평균 | 불황기 |

| 전월 실업률 < 12개월 이동 평균 | 호황기 |

| S&P 500 > 200일 이동 평균 | 상승장 |

| S&P 500 < 200일 이동 평균 | 하락장 |

실업률 데이터 확인

https://fred.stlouisfed.org/series/UNRATE

미국 실업률 예측 발표

https://kr.investing.com/economic-calendar/unemployment-rate-300

실업률과 S&P500 이동평균 구하는 방법

| 상승장 | 하락장 | |

| 호황기 | QQQ (나스닥) | QQQ (나스닥) |

| 불황기 | QQQ (나스닥) | SHY(단기채) |

GTT를 활용하여, 불황기 하락장인 경우 SHY(단기채)을 보유하고, 그 외에는 QQQ(나스닥)을 보유함으로써, 수익률을 극대화시키시면 되는 전략입니다.

매크로적인 지표를 보고, 동적 자산을 리밸런싱을 해야 하기 때문에 원숭이처럼 뇌동을 하지 않을 수 있는 게 큰 장점이며, GTT를 활용하여 주식 비중을 줄였다, 늘렸다 하는 것도 하나의 방법이지 않을까라고 생각하고 있습니다. 그 사례로 LAA전략은 공격적인 포트폴리오보다 동적으로 자산 배분하는 포트폴리오가 더 높은 수익률을 기록하고 있기 때문에 마켓타이밍을 경정하는 GTT지표가 그만큼 의미 있는 결과를 보여준다는 뜻입니다.

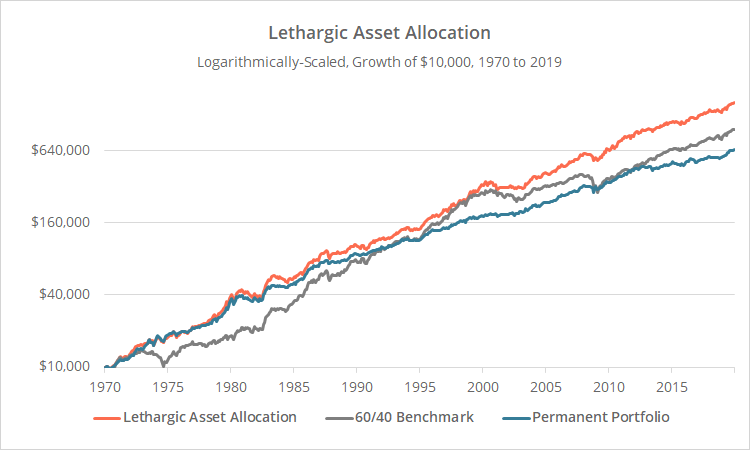

위 그래프는 주식 60/채권 40 포트폴리오와 LAA, 영구 포트폴리오 수익률을 나타내는 그래프입니다. 위 그래프대로 보시면 3개의 전략 중 LAA전략이 가장 뛰어나다는 걸 아실 수 있습니다.

위에서 말한 것처럼, LAA전략의 연평균 수익률은 10.7%로 3개의 포트폴리오 중에서 가장 뛰어난 전략이며, MDD의 경우 영구 포트폴리오보다 2.5% 더 높은걸 볼 수 있습니다. 영구포트폴리오보다 조금 더 공격적인 전략이다 보니 당연한 결과이나, 수익률에서 나쁘지 않은 성과를 보여주기 때문에 감당할 수 있는 부분인 거 같습니다.

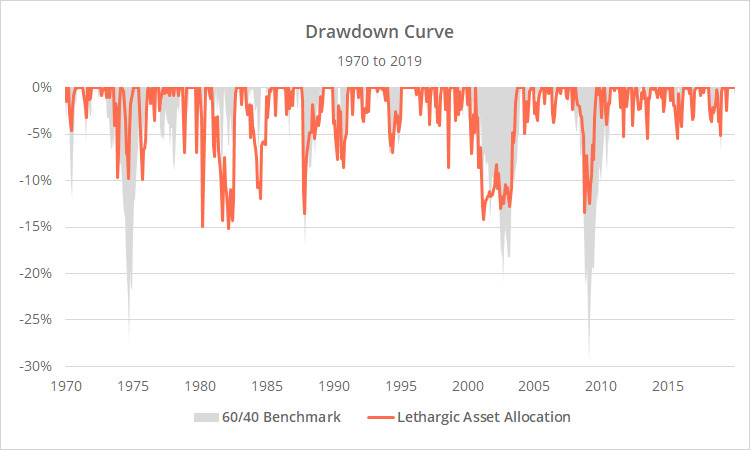

Drawdown Curve를 보시면, 약 40년 동안 -10% 이상의 기록은 7번 있었네요. MDD가 10% 정도면 충분히 버틸 수 있기 때문에 심리적으로 문제없을 것으로 보입니다.

영구 포트폴리오를 개선한 켈러씨의 LAA 전략을 알아보았는데요, 수익률 10%라고 하면 어떻게 보면 낮고, 어떻게보면 높은 수익률인데요, 투자 방법이 생각보다 단순하기 때문에, 그 누구든지 투자할 수 있는 전략이라고 생각합니다. 그리고 수익률의 편차가 낮고, 논리적으로 가장 믿을만한 전략이기에 저 또한 이 전략에 투자를 하고 있습니다.

Chapter 1. 새로운 투자전략 - 백테스트 | 뇌동매매를 줄일 수 있는 방법

Chapter 1. 새로운 투자전략 - 백테스트 | 뇌동매매를 줄일 수 있는 방법

목차 목차 일단, 백테스트라는걸 처음 접하는사람들이 많을 것이다. 매우 생소할 것입니다. 저는 아침 출근 길 삼프로 TV를 즐겨 듣는데, 유명 애널리스트가 나와 시장 이야기와 여러가지 유용한

lieblings.tistory.com

Chapter 2. 검증된 전략 - 백테스트 한달간의 모의투자로 검증완료

Chapter 2. 검증된 전략 - 백테스트 한달간의 모의투자로 검증완료

목차 목차 이전 포스팅에서 뇌동매매를 줄일 수 있는 투자전략을 말씀드렸는데요, 저 또한 처음으로 퀀트투자를 시작하는 사람으로서, 검증이 필요하여 한 달간 모의투자를 진행하였는데요. 11

lieblings.tistory.com

| 지수를 이기는 주식투자 방법 | 실전투자 퀀터스 : 서막 (2) | 2024.05.14 |

|---|---|

| 퀀트킹을 제외하고 젠포트로 넘어간 이유는...? (0) | 2022.08.15 |

| LAA전략에 필요한 GTT을 확인하는 방법 (2) | 2022.06.26 |

| Chapter 2. 검증된 전략 - 백테스트 한달간의 모의투자로 검증완료 (2) | 2022.01.17 |

| Chapter 1. 새로운 투자전략 - 백테스트 | 뇌동매매를 줄일 수 있는 방법 (3) | 2022.01.17 |